Intégration des données

L'exploitation des données est l'un des éléments les plus importants pour réduire les pertes liées à une mauvaise gestion des déclarations de sinistre. Les données et les analyses tendent également à soutenir les initiatives numériques visant à réduire ce phénomène.

Les assureurs doivent être en mesure de tirer parti des sources de données nouvelles et émergentes. Ces dernières peuvent provenir de fournisseurs tiers ou de sources nouvelles telles que l'Internet des objets.

Les données peuvent être utilisées pour évaluer à distance les dommages subis, par exemple, par un bien immobilier ou un véhicule, et accélérer la résolution. Elles peuvent également servir à dresser un profil de risque plus précis d'un client ou d'une entreprise lors de la souscription et à prévenir les pertes en aval.

L'avantage des services de contenu

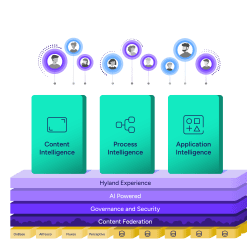

Les plateformes de services de contenu peuvent être un élément stratégique dans la lutte contre les pertes liées à une mauvaise gestion des déclarations de sinistre. Ces systèmes peuvent accéder aux informations stockées dans les documents essentiels relatifs aux sinistres et les numériser dans divers formats, allant du papier à l'e-mail.

La communication entre assurés et experts est souvent complexe et fait intervenir de nombreux canaux et échanges de données. Or, les experts doivent pouvoir accéder rapidement et efficacement aux informations pertinentes sur les sinistres. C'est là que les plateformes de services de contenu entrent en jeu en centralisant l'ensemble des données.

L'application de technologies telles que l'analyse prédictive et l'intelligence artificielle (IA) permet de repérer les fraudes potentielles et de prédire avec plus de précision la fréquence et la gravité des sinistres. Les assureurs peuvent utiliser les analyses pour prédire les tendances en matière de pertes et évaluer la gravité des sinistres à la fois en temps réel et en continu.

L'analyse géospatiale et l'imagerie contribuent également à automatiser le processus d'évaluation des dommages et de leur gravité à distance. Dans des secteurs d'activité tels que l'assurance automobile, la vision industrielle est utilisée pour déterminer à distance la gravité des dommages grâce à l'analyse d'images et de vidéos et, dans certains cas, pour trier les demandes d'indemnisation, sans qu'il soit nécessaire de faire appel à un expert sur place.

Le rôle des systèmes principaux

Les systèmes de gestion de déclarations de sinistre comportent des fonctionnalités qui peuvent avoir une incidence directe sur les pertes liées à une mauvaise gestion.

Ces systèmes gèrent les fonctions de provision et de provision pour sinistres, y compris pour ceux survenus mais non encore déclarés. Autant dire que la précision de ces fonctions est essentielle.

Les fonctions de subrogation et d'unité d'enquête spéciale (special investigation unit ou SIU) peuvent revêtir une importance cruciale. Par exemple, il arrive que les équipes chargées de la subrogation passent à côté d'opportunités de recouvrement. En outre, les systèmes de gestion de déclarations de sinistre des assureurs doivent de plus en plus être en mesure d'automatiser le traitement des demandes les plus simples par le biais de processus de bout en bout.

Intégration de tiers

Au-delà des fonctions de base, le rôle le plus important d'un système de gestion de déclarations de sinistre est peut-être sa capacité d'intégration externe.

Le processus d'évaluation des déclarations de sinistre dans le domaine de l'assurance des particuliers a tendance à être piloté par les experts, et l'intégration de tiers est cruciale.

Les experts ont besoin d'informations centralisées pour évaluer les sinistres. Le fait de devoir passer par plusieurs systèmes externes introduit un surcroît de complexité inutile.

Les systèmes de base des assureurs doivent également être en mesure de tirer parti des technologies, des sources de données et des fournisseurs de solutions émergents – un impératif qui nécessite un cadre d'intégration solide. Les API et une architecture moderne permettent aux assureurs de rester en phase avec les nouveaux acteurs de la prévention des pertes et de l'atténuation des risques.

Dans le cadre de l'indemnisation des travailleurs et de l'assurance automobile, les surcoûts liés aux actes médicaux inutiles et préventifs peuvent rapidement s'accumuler. L'intégration des systèmes de base avec les réseaux de réparation et les écosystèmes médicaux favorise le triage et réduit les coûts associés à la durée de location d'une voiture, à la période de convalescence d'un travailleur blessé ou au temps nécessaire pour réaliser les réparations. En outre, l'intégration avec un système de gestion de contenu contribue à rationaliser et à numériser les processus tout en réglant les demandes d'indemnisation de manière plus efficace.

Réduire les pertes liées à une mauvaise gestion des sinistres : tout le monde y gagne

En fin de compte, le fait de réduire les pertes liées à une mauvaise gestion des déclarations de sinistre profite à toutes les parties : les compagnies d'assurance, les experts et même les assurés.

Les assureurs et leurs experts partenaires ont tout à gagner : processus plus efficaces, économies d'argent et réduction des échanges et de la complexité. Mais prévenir ce type de pertes passe également par une réduction du temps nécessaire au traitement des sinistres. Et cela fait généralement le bonheur des assurés, qui souhaitent souvent que leur sinistre soit réglé le plus rapidement possible.

Investir dans la réduction des pertes, c'est investir dans l'expérience utilisateur.

En résumé : la réduction des pertes liées à une mauvaise gestion des déclarations de sinistre peut être bénéfique pour la rentabilité des assureurs, mais aussi pour leurs relations avec les assurés.