Aunque los tipos hipotecarios suban, y "a pesar de los retos de la oferta y la asequibilidad" de un mercado inmobiliario al rojo vivo, Joel Kan, vicepresidente de Previsiones Económicas e Industriales de la Mortgage Bankers Association, espera que las operaciones de compra sean "incluso más fuertes" en 2022 que en 2021.

Kan estima que la actividad total de compra alcanzará los 1,74 billones de dólares en 2022, una cifra que superaría las cifras récord de 2021.

Toda esa actividad (que tuvo lugar durante una pandemia mundial que incluyó cierres en todo el país y un cambio de la noche a la mañana en cómo, y dónde, trabajan muchas personas) ha hecho que la optimización digital sea una necesidad para las organizaciones de créditos hipotecarios y de servicios de préstamos.

En el seminario web de Hyland "Préstamos al consumo en una era de disrupción", Leslie Parrish, asesora estratégica de la práctica de banca minorista y pagos de Aite-Novarica, compartió las principales conclusiones del estudio sobre préstamos al consumo de la empresa. El estudio, junto con otras investigaciones del sector, subraya la importancia de la automatización y la entrega digital para la supervivencia a largo plazo de las entidades de crédito.

Una ventanilla única

Un servicio de atención al cliente ejemplar es el objetivo de toda organización.

Para las entidades de crédito, puede ser tan crucial como el tipo de interés.

El estudio de Aite-Novarica "Reformulación del viaje de la propiedad de la vivienda: centrado en el consumidor, dirigido por la entidad de crédito", descubrió que el 67 % de los encuestados que estaban interesados en una experiencia única de compra de vivienda querrían saber más sobre la posibilidad de recibir descuentos en los costes de cierre, además de reembolsos de la comisión de un agente inmobiliario que pudiera aplicarse a dichos costes. La mayoría de esos encuestados también estaban interesados en un servicio de ventanilla única que les permitiera gestionar todas las actividades asociadas a la compra de una vivienda, desde la selección de un agente hasta la búsqueda de una vivienda y el poder guardar comentarios sobre las propiedades que les gustaban.

Las entidades de crédito que ofrecen estos servicios, dijo Aite-Novarica, podrían ser "capaces de mitigar" parte de la sensibilidad al precio "ahorrando dinero a los consumidores en todo el proceso" y proporcionando "una experiencia menos estresante".

Cifra clave: el 89 % de los encuestados por Aite-Novarica afirmaron estar interesados en una ventanilla única para los numerosos servicios que conlleva la compra de una vivienda.

Un enfoque centrado en el cliente

La compra de una vivienda es estresante.

Los costes, la incertidumbre, un mercado ultracompetitivo y la posibilidad de que el proceso de compra se alargue son solo algunos de los factores que pueden sumar dolores de cabeza para el consumidor. Situar al cliente en el centro de la experiencia, con productos y servicios que pueden ahorrarle tiempo y dinero, es una forma de que las entidades de crédito añadan un valor significativo al proceso.

Hacerlo también puede ayudar a las entidades de crédito a diferenciarse "en el mercado asociándose con proveedores que puedan ayudar a ofrecer valor al consumidor", según el informe de Aite-Novarica.

Cifra clave: en el seminario web de Hyland, Parrish señaló que el 53 % de los encuestados en su estudio sobre préstamos al consumo afirmaron que la mejora de la capacidad de comunicación con los clientes a través de una variedad de canales refleja en gran medida su opinión.

Más que un préstamo

Cuando ve una película, ¿disfruta menos si no sabe qué demonios está pasando? Lo mismo puede aplicarse a la compra de una vivienda, solo que resulta un poco más costosa que cargarse de palomitas y golosinas en el cine local.

Aite-Novarica ha descubierto que existe "un desconocimiento generalizado de varios aspectos del proceso de adquisición de una vivienda". Las entidades de crédito por tanto, tienen la oportunidad de "crear una adherencia adicional" educando a los consumidores sobre los numerosos aspectos del proceso.

Proporcionar información sobre qué esperar durante el proceso de iniciación de la hipoteca, el estado del préstamo y los diferentes pasos entre el inicio de la solicitud y la obtención de las llaves puede ser casi tan importante como la ubicación.

Cifra clave: el 73 % de los encuestados de Aite-Novarica que estaban interesados en los aspectos educativos de la compra de una vivienda dijeron que les intrigaba la posibilidad de una página sobre el estado del préstamo que proporcionara información y actualizaciones sobre el punto en el que se encuentran en el proceso de solicitud y aprobación de la hipoteca.

Próximos pasos

Una vez entregadas las llaves, la empresa de servicios hipotecarios asume un papel más destacado. El agente de hipotecas prepara y envía extractos, mantiene registros de pagos y saldos de préstamos y persigue las cuentas morosas.

El agente de hipotecas suele ser un tercero, ya que las carteras se venden habitualmente en un mercado secundario. Pero está surgiendo una tendencia en la que cada vez más entidades de crédito prefieren mantener el servicio interno, lo que coincide con el deseo de los consumidores de disponer de una ventanilla única.

Desde el contacto inicial hasta el pago final, las entidades de crédito y los agentes de hipotecas quieren una tecnología innovadora que les permita ser más ágiles y eficientes, y ofrecer los mejores resultados a los consumidores. La protección de los datos de los clientes y el cumplimiento de la normativa son fundamentales.

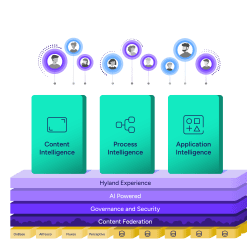

A menudo, la solución es una tecnología de servicios de contenidos que añade valor a los sistemas de iniciación y gestión de préstamos de una organización.

Hyland, como líder reconocido en servicios de contenidos que trabaja con más de 3500 organizaciones de servicios financieros de todo el mundo, cuenta con un equipo de expertos que se tomará el tiempo necesario para comprender los objetivos de su organización. Proporcionamos poderosos conocimientos mediante la integración con los principales sistemas de servicios financieros, incluidos Encompass LOS y la plataforma de gestión de préstamos Black Knight.

Ya se trate de captura inteligente, gestión de las relaciones con el cliente, seguimiento de documentos de préstamo o gestión de registros y retención, podemos ser el hogar de sus soluciones de servicios de contenidos.

Lea el caso práctico: First National Bank of America implementa una innovadora solución de seguimiento de documentos de préstamo para controlar los préstamos desde su origen hasta su servicio.