Integración de datos

El aprovechamiento de los datos es uno de los componentes más cruciales para reducir la fuga de siniestros. Los datos y los análisis también suelen apuntalar las iniciativas digitales para frenar la fuga.

Las aseguradoras deben ser capaces de aprovechar las fuentes de datos nuevas y emergentes. Los datos pueden proceder de proveedores externos o de nuevas fuentes como el Internet de las cosas.

Los datos pueden utilizarse para evaluar a distancia los daños sufridos en, por ejemplo, una propiedad o un vehículo, y acelerar la resolución. También puede aplicarse para completar un perfil de riesgo más preciso de un cliente o empresa durante la suscripción y evitar pérdidas posteriores.

Cómo pueden ayudar los servicios de contenidos

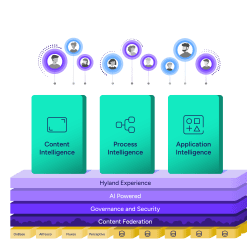

Las plataformas de servicios de contenidos pueden ser componentes críticos de una estrategia de datos en torno a la fuga de siniestros. Estos sistemas pueden acceder a y digitalizar información almacenada en documentos de siniestros críticos en una variedad de formatos de origen, que van desde el papel al correo electrónico.

La correspondencia con los asegurados y los peritos suele ser compleja e implica múltiples canales y traspasos. Los peritos necesitan poder acceder a la información pertinente sobre el siniestro de forma rápida y eficiente, y las plataformas de servicios de contenidos pueden actuar como un eje central para estos datos e información.

La aplicación de tecnologías como el análisis predictivo y la inteligencia artificial (IA) puede señalar posibles fraudes y predecir con mayor exactitud la frecuencia y gravedad de los siniestros. Las aseguradoras pueden utilizar la analítica para predecir las tendencias del coste de las pérdidas y realizar análisis de la gravedad de los siniestros tanto en tiempo real como de forma continua.

El análisis geoespacial y las imágenes también pueden ayudar a automatizar el proceso de evaluación de daños y gravedad a distancia. La visión artificial en líneas de negocio, como los seguros de automóviles, se está aplicando para determinar a distancia la gravedad de los daños mediante el análisis de imágenes y vídeos (y, en algunos casos, clasificar los siniestros) sin necesidad de contar con un perito in situ.

El papel de los sistemas centrales

Los sistemas de reclamaciones manejan funciones que pueden repercutir directamente en la fuga de siniestros.

Estos sistemas gestionan las reservas y las capacidades de reserva de siniestros, incluidos los siniestros ocurridos pero aún no declarados. La precisión en estas funciones es fundamental.

Las capacidades de subrogación de siniestros y de la unidad especial de investigación (SIU) pueden ser cruciales. Las unidades de subrogación, por ejemplo, pueden estar perdiendo oportunidades de recuperación de siniestros. Además, los sistemas de tramitación de siniestros de las aseguradoras deben ser cada vez más capaces de automatizar la gestión de los siniestros más sencillos mediante un procesamiento directo.

Integración de terceros

Más allá de las funciones básicas de tramitación de siniestros, quizá el papel más importante de un sistema de tramitación de siniestros sea su capacidad de integración externa.

El proceso de evaluación de siniestros en las líneas personales tiende a estar impulsado por los peritos, por lo que la integración de terceros es crucial.

Los peritos necesitan la información en un solo lugar mientras adjudican los siniestros. Tener que acudir a múltiples sistemas externos introduce una complejidad adicional innecesaria.

Los sistemas centrales de las aseguradoras también deben ser capaces de aprovechar las tecnologías emergentes, las fuentes de datos y los proveedores de soluciones, un imperativo que requiere un marco de integración sólido. Las API y una arquitectura moderna ayudarán a las aseguradoras a seguir el ritmo de los nuevos actores en la prevención de pérdidas y la mitigación de riesgos.

En el caso de los seguros de accidentes de trabajo y de automóvil, los gastos adicionales por procedimientos médicos innecesarios y preventivos pueden acumularse rápidamente. La integración de los sistemas centrales con las redes de reparación y los ecosistemas médicos puede ayudar a agilizar el triaje y reducir los costes asociados al número de días que se alquila un coche, el tiempo de rehabilitación de un trabajador lesionado o el plazo de finalización de las reparaciones. Además, la integración con un sistema de gestión de contenidos puede ayudar a agilizar y digitalizar los procesos a la vez que se resuelven los siniestros de forma más eficiente.

Reducción de la fuga de siniestros: es bueno para todos

A fin de cuentas, la reducción de la fuga de siniestros beneficia a todas las partes: aseguradoras, peritos e incluso asegurados.

Las aseguradoras y los peritos asociados ganarán en eficiencia de los procesos, ahorro de dinero y reducción de los quebraderos de cabeza y los trámites. Pero evitar la fuga de siniestros suele significar también reducir el tiempo que se tarda en tramitar los siniestros, lo que puede ser una ganancia neta para los asegurados, muchos de los cuales simplemente quieren que sus siniestros se resuelvan lo antes posible.

Una inversión en la reducción de fugas es una inversión en la experiencia del usuario.

El resultado final: la reducción de la fuga de siniestros puede beneficiar a la rentabilidad de una aseguradora, así como a su relación con los asegurados.