Auch wenn die Hypothekenzinsen steigen und „trotz der Herausforderungen in Bezug auf Angebot und Erschwinglichkeit“ eines brandheißen Immobilienmarktes, erwartet Joel Kan, Vizepräsident für Wirtschafts- und Branchenprognosen der Mortgage Bankers Association, dass die Kaufabwicklung im Jahr 2022 „noch stärker“ ausfallen wird als in 2021.

Kan schätzt, dass die gesamte Kaufaktivität im Jahr 2022 1,74 Billionen US-Dollar erreichen wird – eine Summe, die die Rekordzahlen aus dem Jahr 2021 übertreffen würde.

All diese Aktivitäten fanden während einer globalen Pandemie statt, bei der es zu flächendeckenden Schließungen kam. Über Nacht änderte sich die Art und Weise, wie und wo eine Vielzahl von Menschen arbeiten, und machte die digitale Optimierung zu einem Muss für Hypothekendarlehens- und Kreditdienstleister.

Im Hyland-Webinar „Consumer Loans in an Era of Disruption“ teilte Leslie Parrish, eine strategische Beraterin für die Retail-Banking- und Zahlungsabteilung von Aite-Novarica, die wichtigsten Ergebnisse der Verbraucherkreditstudie des Unternehmens mit. Diese Studie und andere Branchenstudien verdeutlichen, wie wichtig Automatisierung und digitale Bereitstellung für das langfristige Überleben von Kreditgebern sind.

Eine Lösung für alles

Ein vorbildlicher Kundenservice ist ein Ziel für jedes Unternehmen.

Für Kreditgeber kann es genauso wichtig sein wie der Zinssatz.

Die Aite-Novarica-Studie „Reframing the Homeownership Journey: Consumer-Focused, Lender-Led“ ergab, dass 67 % der Befragten, die an einem One-Stop-Erlebnis beim Hauskauf interessiert waren, mehr über den Erhalt von Rabatten auf Abschlusskosten erfahren möchten. Sie möchten auch mehr über die Erstattung der Provision eines Immobilienmaklers erfahren, die auf solche Kosten angewendet werden kann. Die meisten dieser Befragten waren auch an einem One-Stop-Service interessiert, der es ihnen ermöglichen würde, alle mit dem Kauf eines Eigenheims verbundenen Aktivitäten zu verwalten – von der Auswahl eines Maklers über die Suche nach einem Eigenheim bis hin zum Speichern von Kommentaren zu den von ihnen favorisierten Immobilien.

Kreditgeber, die diese Dienstleistungen anbieten, könnten laut Aite-Novarica möglicherweise „einen Teil der Preissensibilität abmildern“, „indem sie den Verbrauchern während des gesamten Prozesses Geld sparen“ und „ein weniger stressiges Erlebnis“ bieten.

Schlüsselzahl: 89 % der Befragten der Aite-Novarica-Umfrage gaben an, dass sie an einer One-stop-Lösung für die zahlreichen Dienstleistungen interessiert seien, die mit dem Kauf eines Eigenheims verbunden sind.

Ein kundenorientierter Ansatz

Ein Hauskauf ist stressig.

Kosten, Unsicherheit, ein hart umkämpfter Markt und die Möglichkeit eines langwierigen Kaufprozesses sind nur einige der Faktoren, die Verbrauchern Kopfschmerzen bereiten können. Den Kunden mit Produkten und Dienstleistungen, die Zeit und Geld sparen können, in den Mittelpunkt des Erlebnisses zu stellen, ist für Kreditgeber eine Möglichkeit, dem Prozess einen sinnvollen Mehrwert zu verleihen.

Dies kann Kreditgebern auch dabei helfen, sich „auf dem Markt zu differenzieren, indem sie mit Anbietern zusammenarbeiten, die dazu beitragen können, dem Verbraucher einen Mehrwert zu bieten“, heißt es im Aite-Novarica-Bericht.

Schlüsselzahl: Im Hyland-Webinar sagte Parrish, dass 53 % der Befragten ihrer Verbraucherkreditumfrage sagten, dass die Verbesserung der Fähigkeit, mit Kunden über verschiedene Kanäle zu kommunizieren, ihre Meinung stark widerspiegele.

Mehr als ein Kredit

Wenn Sie sich einen Film ansehen, macht es Ihnen dann weniger Spaß, wenn Sie nicht wissen, was zum Teufel passiert? Das Gleiche kann für den Kauf eines Eigenheims gelten – nur ist es etwas teurer, als sich im Kino vor Ort mit Popcorn und Süßigkeiten einzudecken.

Aite-Novarica hat herausgefunden, dass es „einen weitverbreiteten Mangel an Wissen über verschiedene Aspekte des Wohneigentumsprozesses“ gibt. Kreditgeber haben die Chance, „zusätzliche Bindung zu schaffen“, indem sie die Verbraucher über die vielen Aspekte des Prozesses aufklären.

Die Bereitstellung von Informationen darüber, was während des Hypothekenvergabeprozesses zu erwarten ist, über den Status des Darlehens und die verschiedenen Schritte zwischen dem Beginn der Beantragung und der Schlüsselübergabe kann fast genauso wichtig sein wie die Auswahl der Wohngegend.

Schlüsselzahl: 73 % der Aite-Novarica-Befragten, die sich für die informativen Aspekte des Hauskaufs interessierten, gaben an, dass sie die Möglichkeit einer Kreditstatusseite begrüßten, die Informationen und Aktualisierungen darüber liefern würde, wo sie sich im Hypothekenantrag und Genehmigungsprozess befinden.

Nächste Schritte

Sobald die Schlüssel in der Hand sind, kommt dem Hypothekendienstleister eine wichtigere Rolle zu. Der Hypothekendienstleister erstellt und versendet Abrechnungen, verwaltet Zahlungsaufzeichnungen und Kreditsalden und verfolgt säumige Konten.

Der Hypothekendienstleister ist oft ein Dritter, da Portfolios üblicherweise auf einem Sekundärmarkt verkauft werden. Es zeichnet sich jedoch der Trend ab, dass immer mehr Kreditgeber es vorziehen, die Betreuung weiterhin intern durchzuführen, was mit dem Wunsch der Verbraucher nach einem One-Stop-Shop übereinstimmt.

Von der ersten Kontaktaufnahme bis zur endgültigen Zahlung wünschen sich Kreditgeber und Kreditdienstleister innovative Technologien, die es ihnen ermöglichen, flexibler und effizienter zu sein und den Verbrauchern die besten Ergebnisse zu liefern. Der Schutz von Kundendaten und die Einhaltung von Vorschriften sind von entscheidender Bedeutung.

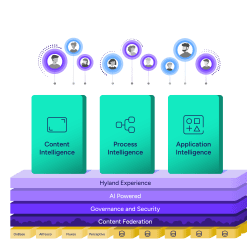

Die Lösung ist oft eine Content-Services-Technologie, die den Kreditvergabe- und Kreditverwaltungssystemen eines Unternehmens einen Mehrwert verleiht.

Als anerkannter Marktführer im Bereich Content-Services, der mit mehr als 3.500 Finanzdienstleistungsunternehmen auf der ganzen Welt zusammenarbeitet, verfügt Hyland über ein Expertenteam, das sich die Zeit nimmt, die Ziele Ihres Unternehmens zu verstehen. Wir liefern aussagekräftige Erkenntnisse durch die Integration mit den führenden Finanzdienstleistungssystemen – einschließlich Encompass LOS und der Kreditserviceplattform Black Knight.

Unabhängig davon, ob es um intelligente Erfassung, Kundenkommunikationsmanagement, Nachverfolgung von Kreditdokumenten oder Datensatz- und Aufbewahrungsmanagement geht, wir können Ihnen mit unseren Content-Services-Lösungen helfen.

Lesen Sie die Fallstudie: Die First National Bank of America setzt eine innovative Lösung zur Kreditdokumentenverfolgung ein, um Kredite von der Vergabe bis zur Abwicklung zu verfolgen.

Leia o estudo de caso: O First National Bank of America implementa uma solução inovadora de rastreamento de documentos de empréstimos para rastrear empréstimos desde a origem até o serviço.