Mesmo com o aumento das taxas hipotecárias e “apesar dos desafios de oferta e acessibilidade financeira” de um mercado imobiliário em alta, Joel Kan, vice-presidente de previsões econômicas e do setor da Mortgage Bankers Association, espera que as originações (de empréstimos) para aquisição de imóveis sejam “ainda mais fortes” em 2022 do que em 2021.

Kan estima que a atividade total de aquisição de imóveis atingirá US$ 1,74 trilhão em 2022, um número que superaria os números recordes de 2021.

Toda essa atividade, ocorrida durante uma pandemia global que incluiu paralisações em todo o país e uma mudança repentina em como e onde muitas pessoas trabalham, tornou a otimização digital uma obrigação para as organizações de empréstimos hipotecários e de serviços de empréstimos.

No webinar da Hyland, Consumer Loans in an Era of Disruption (Empréstimo pessoal em uma época de turbulências), Leslie Parrish, consultora estratégica de serviços bancários e pagamentos para a pessoa física da Aite-Novarica, compartilhou as principais conclusões do estudo de empréstimos pessoais da empresa. O estudo, juntamente com outras pesquisas do setor, enfatiza a importância da automação e da prestação de serviços de forma digital para a sobrevivência dos credores de longo prazo.

Tudo em um único local

O atendimento exemplar ao cliente é uma meta de toda organização.

Para os credores, pode ser tão crucial quanto a taxa de juros.

O estudo do Aite-Novarica, Reframing the Homeownership Journey: Consumer-Focused, Lender-Led (Reestruturação da jornada da casa própria: centrada no consumidor, liderada pelo credor), descobriu que 67% dos entrevistados que estavam interessados na experiência de comprar uma casa, com todo o processo realizado em um só lugar, gostariam de saber como receber descontos nos custos finais, além de descontos na comissão de corretagem que incidissem sobre tais custos. A maioria dos entrevistados também tinha interesse em uma solução de serviço único que lhes permitisse gerenciar todas as atividades relacionadas à compra de uma casa, desde a seleção de um corretor até a procura de uma casa e registro de comentários sobre as propriedades de que gostaram.

Os credores que oferecem esses serviços, afirma o Aite-Novarica, podem ser “capazes de reduzir” parte do impacto do preço “proporcionando economia aos consumidores em todo o processo”, além de “uma experiência menos estressante”.

Número determinante: 89% dos entrevistados na pesquisa do Aite-Novarica disseram estar interessados em um balcão único para os muitos serviços envolvidos na compra de uma casa.

Uma abordagem voltada para o cliente

Comprar uma casa é estressante.

Custos, incerteza, um mercado ultracompetitivo e a possibilidade de um processo de compra demorado são apenas alguns dos fatores que podem causar dores de cabeça ao consumidor. Colocar o cliente no centro da experiência, com produtos e serviços que podem economizar tempo e dinheiro, é uma forma que os credores têm de agregação de valor significativo ao processo.

Fazer isso também pode ajudar os credores a se diferenciarem “no mercado, estabelecendo parcerias com fornecedores que agreguem valor ao consumidor”, afirma o relatório do Aite-Novarica.

Número determinante: no webinar da Hyland, Parrish apontou que 53% dos entrevistados em sua pesquisa sobre empréstimos ao consumidor afirmaram ser muito bem-vinda a atualização da capacidade de comunicação com os clientes por meio de uma variedade de canais.

Mais que um empréstimo

Quando você assiste a um filme, gosta menos dele se não souber o que está acontecendo? O mesmo acontece com a compra de uma casa, só que é um pouco mais caro do que comprar pipoca e doces no cinema local.

O Aite-Novarica descobriu que existe “uma falta generalizada de conhecimento em vários aspectos do processo de aquisição de casa própria”. Os credores, portanto, têm a oportunidade de “desenvolver maior lealdade”, elucidando os consumidores sobre os muitos aspectos do processo.

Fornecer informações sobre o que esperar durante o processo de originação da hipoteca, o status do empréstimo e as diferentes etapas entre o início da solicitação e a obtenção das chaves pode ser quase tão importante quanto a “localização”.

Número determinante: 73% dos entrevistados do Aite-Novarica que estavam interessados nos aspectos informativos da compra de uma casa disseram que estavam apreensivos com a possibilidade de ter uma página de status do empréstimo que forneceria informações e atualizações sobre o estágio em que estariam no processo de solicitação e aprovação da hipoteca.

Próximas etapas

Assim que as chaves estiverem em mãos, a empresa de serviços de empréstimo hipotecário assume um papel mais proeminente. O gestor imobiliário prepara e envia extratos, mantém registros de pagamentos e saldos de empréstimos e faz a cobrança de contas inadimplentes.

O gestor imobiliário é muitas vezes um terceiro, uma vez que as carteiras são normalmente vendidas no mercado secundário. No entanto, está surgindo uma tendência em que mais credores preferem continuar a prestar serviços internamente, o que coincide com o desejo dos clientes de fazer tudo em um único local.

Desde a divulgação inicial até o pagamento final, os credores e os gestores de crédito querem uma tecnologia inovadora que lhes permita maior agilidade e eficiência e que proporcione os melhores resultados aos clientes. A proteção dos dados dos clientes e a adesão às normas são fundamentais.

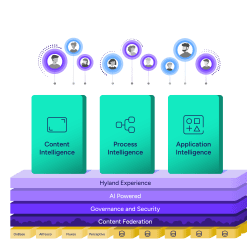

Normalmente a solução é a tecnologia de serviços de conteúdo, que agrega valor aos sistemas de originação e serviços de empréstimos de uma organização.

A Hyland, líder reconhecida em serviços de conteúdo, atuando com mais de 3,5 mil organizações de serviços financeiros em todo o mundo, possui uma equipe de especialistas que dedicará o tempo que for preciso para entender os objetivos da sua organização. Disponibilizamos informações de extrema relevância por meio da integração com os principais sistemas de serviços financeiros, entre eles o Encompass LOS e a plataforma de serviços de empréstimos Black Knight.

Quer se trate de captura inteligente, gestão de comunicações com o cliente, rastreamento de documentos de empréstimos ou gerenciamento de registros e retenção, podemos ser a fonte de suas soluções de serviços de conteúdo.